رشد بیوقفه شاخص؛ حبابی که شاید نترکد

مسعود وطنخواه

عصراقتصاد: تمام بازارهای کالا، مالی و… در روند حرکتی خود دورههای رشد و افول را تجربه میکنند. شروع روند در بازارها به دلیل دسترسینداشتن عموم سرمایهگذاران به اطلاعات آرام است اما در ادامه روند، رفتار هیجانی و انتشار اخبار منتشرنشده سبب حضور گسترده فعالان اقتصادی و افزایش فاصله بین ارزش واقعی و ارزش بازار هر کالا و پیدایش حباب میشود.

یک کارشناس بازار سرمایه با اشاره به رشد شاخص کل بورس از سال ۹۰ (۲۷ هزار واحد) تاکنون که در تراز ۵۲۴ هزار واحد قرار دارد معتقد است نماگر اصلی بازار سرمایه دارای حباب است.

مرتضی عقیلی در این باره گفت: اگر سال ۹۰ را سال مبنا برای بورس (با شاخص ۲۷ هزار واحد) و نرخ ارز (دلار ده هزار و ۵۰۰ ریال) در نظر بگیریم نتایج مقایسه با شاخص ۵۱۸ هزار واحدی و دلار ۱۵۰ هزار ریالی، حباب در شاخص کل بورس را نشان میدهد.

به گفته وی، از آنجا که شاخص کل بورس میانگین نوسانات قیمت شرکتهای بازار سرمایه است هر گونه تغییرات در این نماگر در نمادهای بورس تاثیرگذار است.

عقیلی با اشاره به سقف (۲۷ هزار و صد) و کف (۲۳ هزار و ۷۰۰) واحدی شاخص کل بورس در سال ۹۰ افزود: با احتساب افزایش نرخ ارز (۱۴ برابری) سقف و کف شاخص کل بورس اکنون بهترتیب باید در سطح ۳۶۷ و ۳۳۹ هزار واحد باشد که اگر ۳۰ درصد رشد نقدینگی را نیز به حداکثر شاخص کل یعنی ۳۶۷ هزار واحد اضافه کنیم به سطح ۴۷۷ هزار واحد میرسیم.

این کارشناس بازار سرمایه ادامه داد: معمولا حباب ۱۰ تا ۲۰ درصدی در بازارهای مالی عادی است که با در نظر گرفتن حباب به کف ۵۲۴ و سقف ۵۷۲ هزار واحد برای شاخص کل بورس میرسیم.

وی تقارن محدوده ۵۲۴ هزار واحد را که یکی از نسبتهای فیبوناچی است با عدد به دست آمده از حباب شاخص کل را دلیل دیگری از پایان یافتن روند صعودی بورس دانست. این کارشناس بازار سرمایه در این حال خاطرنشان کرد در صورت تشدید تورم در سال آتی به دلیل افزایش قیمت دلار و شیوع کرونا، افزایش شاخص کل تا رقم ۶۵۰ هزار را میتوان متصور شد.

به گفته عقیلی، رشد بازار سرمایه در دو سال گذشته به دلیل افزایش نرخ ارز بود و اکنون قیمت بیشتر شرکتها به اندازه رشد ارز، افزایش یافته است به طوری که نمودار، صفرشدن فاصله نرخ ارز و شاخص کل را نشان میدهد.

دنباله فیبوناچی ابتدا از دو عدد یک و عدد بعدی از مجموع دو عدد قبلی ایجاد میشود.

۱, ۱, ۲, ۳, ۵, ۸, ۱۳, ۲۱, ۳۴, ۵۵, ۸۹, ۱۴۴, ۲۳۳, ۳۷۷, ۶۱۰, ۹۸۷, ۱۵۹۷, ۲۵۸۴,…

اگر یکی از اعداد دنباله را به عدد ماقبل آن اضافه کنید، عدد بعدی بهدست می آید مثلا ۸ = 3 + ۵ یا برای به دست آوردن جمله دهم باید جمله نهم (۳۴) و جمله هشتم (۲۱) را با هم جمع کنیم که ۵۵ میشود. در طبیعت موارد بسیاری وجود دارند که از سری اعداد فیبوناچی پیروی میکنند همانند الگوی چیدمان تخمها در گل آفتابگردان و ردیفهای موجود در میوه آناناس. اما این اعداد به دلیل روابطی که میان آنها وجود دارد، معاملهگران را نیز سالها مجذوب خود کرده است بهطوریکه اکنون در بازارهای سهام به عنوان یک رخداد کاملا طبیعی به این روابط توجه میشود. به عنوان مثال، اگر چند عدد از اعداد بالا را انتخاب میکنیم، مشاهده میکنیم که بعد از چند عدد نخست دنباله، اگر هر یک از اعداد را به عدد بعدی تقسیم کنیم عدد ۶۱۸/۰ بدست میآید و هر مقدار که در این دنباله پیشروی کنیم به عدد فی نزدیکتر میشویم: ۰.۶۱۸ = 233 ÷ ۱۴۴ ……………۰.۶۱۸ = 144 ÷ ۸۹

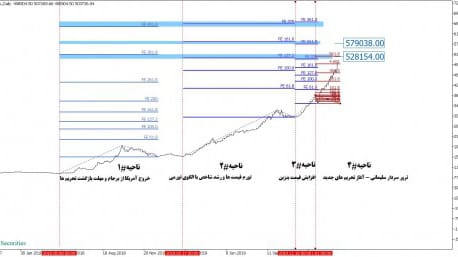

توضیح شکل

سطوح فیبوناچی و لایههای مستعد بازگشت (PRZ)

مطابق با نمودار شاخص کل از تاریخ ۱۸ اردیبهشت سال ۹۷ همزمان با خروج ایالات متحده از برجام تا زمان حاضر، حرکت شاخص کل بورس ایران به ۴ ناحیه اساسی تقسیم شده است.

ناحیه اول) فاصله بین خروج از برجام از سوی آمریکا و مهلت نهایی ۹۰ و ۱۸۰ روزه آمریکا به سایر کشورها و شرکتهای وابستهی آنها.

ناحیه دوم) تاثیر تحریم ها و تورم ایجادشده بر اقتصاد و رشد شاخص به دلیل افزایش عمومی قیمتها.

ناحیه سوم) افزایش قیمت بنزین از ۱۰۰۰ به ۳۰۰۰ تومان.

ناحیه چهارم) ترور سردار سلیمانی و افت بازار به دلیل احتمال وقوع جنگ، سپس افزایش مجدد بازار به دلیل بازگشت آرامش نسبی به منطقه، همچنین تحریم همزمان فلزات اساسی از سوی دولت آمریکا.

بر این اساس، سه حرکت پیشرو اساسی در بازار دیده شد. برای مشخصسازی میزان پیشروی بازار در ناحیه های ۱، ۲ و ۳ از سه فیبوناچی بسیط(Expansion) استفاده شد و در ناحیه ۴ در آخرین اصلاح بازار از فیبوناچی بازگشتی بیرونی(Extension) استفاده شده است. استفاده از چهار فیبوناچی اشارهشده، تشکیل ناحیه مستعد بازگشتی(PRZ) بین محدودهی ترازهای ۵۱۹۹۴۷ و ۵۳۶۳۶۱ و میانگین اعداد فوق سطح ۵۲۸۱۵۴ (اولین منطقه مستعد بازگشت بازار) است.

دومین منطقه مستعد بازگشتی با نام PRZ#2 بین ۵۷۵۷۵۵ و ۵۸۲۳۲۱ تشکیل شده است و میانگین این ارقام، عدد ۵۷۹۰۳۸ میشود.

بر این اساس عدد ۵۲۸۱۵۴ به عنوان منطقه مستعد بازگشتی قیمت یا به عبارت دیگر منطقه احتمال تشکیل سقف اول و عدد ۵۷۹۰۳۸ منطقهی تشکیل سقف دوم شاخص است.

اعداد محاسبهشده در تحلیل تکنیکال با تاثیرپذیری شاخص کل از نوسانات دلار در سالهای نود تا ۹۸ همخوانی دارد.