در سال ۹۹؛ نرخ رشد نقدینگی رکورد۴۲ ساله راشکست / رشد۲.۲ درصدی تولید ناخالص داخلی

گزارش بانک مرکزی از تحولات اقتصاد کلان کشور در سال گذشته نشان میدهد که نرخ رشد نقدینگی با رسیدن به ۴۰.۶ درصد، بالاترین نرخ طی ۴۲ سال گذشته را ثبت کرده است.

به گزارش مهر، بانک مرکزی گزارش تحولات اقتصاد کلان در سال ۹۹ را منتشر کرده که بر اساس آن، رشد دوازده ماهه پول از اوج خود یعنی ۸۸.۶ درصد در مهرماه ۱۳۹۹ به ۶۱.۷ درصد در پایان سال ۱۳۹۹ کاهش یافته که حاکی از تقویت ماندگاری سپردهها در ماههای اخیر بوده و تأییدی بر کاهش انتظارات تورمی و استقبال بیشتر از سپردهگذاری بلندمدت در بانکها است.

در این گزارش آمده است، یکی از ارکان مهم در زمینه هدایت نرخ تورم به سمت تورم هدف (۲±۲۲ درصد)، مدیریت انتظارات تورمی است که مستلزم ارائه اطلاعات درست و بههنگام از مجموعه تحولات اقتصاد کلان و اقدامات انجام شده توسط بانک مرکزی به آحاد جامعه و فعالین اقتصادی است.

این امر موجب خواهد شد تا علاوه بر شکلگیری صحیح انتظارات، شرایط برای بهبود رشد اقتصادی نیز فراهم شود.

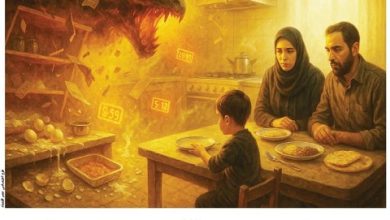

بر این اساس بانک مرکزی در شرایط بهتری اهداف حفظ ارزش پول ملی (کنترل تورم) و مساعدت به رشد اقتصادی را پیگیری کند. در سال ۱۳۹۹ تداوم تحریمهای شدید ایالات متحده، بحران شیوع ویروس کرونا و سفته بازی در بازار داراییها موجب شد تا اقتصاد کشور نوسانات بیشتری را نسبت به سال قبل از آن تجربه کند.

در این شرایط بانک مرکزی تلاش خود را به گونهای معطوف کرد تا ضمن محدود کردن اثرات تورمی ناشی از اعمال تحریمها تا حد امکان, اثرات رکودی ناشی از انتشار ویروس کرونا نیز محدود شود.

بر این اساس، مجموعه تحولات اقتصاد کلان و اقدامات بانک مرکزی در پاسخ به تحولات اقتصاد کلان در سال ۱۳۹۹ به شرح ذیل است:

۱- تحولات اقتصاد کلان

نرخ رشد ماهانه شاخص بهای مصرفکننده (نرخ تورم ماهانه) از اردیبهشتماه سال ۱۳۹۹ به دنبال تشدید تحریمها، شیوع ویروس کرونا و همچنین تشدید رشد کمیّتهای پولی و لذا انتظارات تورمی, ارقام بالایی را تجربه کرد و این روند افزایشی در مهرماه و آبانماه به اوج خود رسید.

اما از آذرماه به دنبال تعدیل انتظارات تورمی، التهابات در بازار ارز و در نتیجه بازار کالاهایی که قیمت آنها همبستگی بالایی با تحولات نرخ ارز داشتند، متوقف شد. لیکن در بهمنماه، روند نزولی نرخ تورم عمدتاً به علت رشد گروه خوراکیها و آشامیدنیها، متأثر از عوامل فصلی و برخی نارساییها در نظام توزیع کالاها، متوقف شد.

به طور کلی، هر چند طی سال ۱۳۹۹، گروههای حمل و نقل، اثاث، لوازم و خدمات مورد استفاده در خانه وخوراکیها و آشامیدنیها به ترتیب بیشترین تورم را تجربه کردند، لیکن سه گروه خوراکیها و آشامیدنیها، حمل و نقل و مسکن، آب، برق و گاز و سایر سوختها، با توجه به ضریب اهمیت بالای آنها در سبد شاخص بهای کالاها و خدمات مصرفی، بیشترین تأثیر را بر تورم سال ۱۳۹۹ داشتند.

همچنین بررسی تورم شاخص بهای کالاها و خدمات مصرفی به تفکیک گروه کالا و خدمت، گویای رشد قابل توجه شاخص کالا نسبت به خدمت بوده است. بر اساس آمار منتشره مرکز آمار ایران، در انتهای اسفند ۱۳۹۹ نرخ تورم ماهانه ۱.۸ درصد، نرخ تورم نقطه به نقطه ۴۸.۷ درصد و نرخ تورم متوسط سالانه یا همان نرخ تورم سال ۱۳۹۹ برابر با ۳۶.۴ درصد بوده است. این وضعیت تورمی مهر تأیید بر هیچگونه سیاست پولی انبساطی در شرایط کنونی نمیگذارد.

بررسی ارقام تولید ناخالص داخلی به تفکیک فعالیتهای اقتصادی حاکی از رشد مثبت تولید ناخالص داخلی در گروه کشاورزی و صنایع و معادن در فصول اول تا سوم سال ۱۳۹۹ بوده است.

رشد ارزش افزوده گروه کشاورزی در سه فصل نخست سال ۱۳۹۹ نسبت به دوره مشابه سال قبل از آن، بهترتیب معادل ۴.۹، ۴.۱ و ۵.۲ درصد و در گروه صنایع و معادن بهترتیب معادل ۲.۶، ۷.۹ و ۷.۰ درصد بوده است.

بدینترتیب ارزش افزوده گروه کشاورزی و صنایع و معادن در نهماهه نخست سال ۱۳۹۹ نسبت به دوره مشابه سال قبل از آن، بهترتیب معادل ۴.۶ درصد و ۶.۰ درصد رشد داشتهاند.

در گروه نفت، رشد منفی و قابل توجه ۱۶.۷- درصدی در فصل اول سال ۱۳۹۹ با رشدهای مثبت ۲۲.۲ و ۹.۷ درصدی در فصلهای دوم و سوم دنبال و منجر شد که ارزش افزوده این گروه در نهماهه نخست سال ۱۳۹۹ نسبت به دوره مشابه سال قبل معادل ۶.۰ درصد افزایش یابد.

ارزش افزوده گروه خدمات نیز که در فصل اول سال ۱۳۹۹ و به دنبال شیوع ویروس کرونا و اعمال محدودیت بر فعالیتهای این گروه معادل ۱.۹- درصد نسبت به دوره مشابه سال قبل کاهش یافته بود، با کاهش محدودیتهای اعمال شده در فصلهای بعد جبران شد و بهترتیب ۰.۸ و ۰.۱ درصد در فصلهای دوم و سوم سال ۱۳۹۹ افزایش یافت و رشد ارزش افزوده این گروه در نه ماهه سال ۱۳۹۹ نسبت به دوره مشابه سال قبل به میزان ۰.۳- درصد رسید.

مجموع این تغییرات منجر شد تا تولید ناخالص داخلی کشور در نهماهه نخست سال ۱۳۹۹ برحسب قیمتهای ثابت سال ۱۳۹۰ نسبت به رقم مشابه سال قبل به میزان ۲.۲ درصد افزایش یابد، ضمن اینکه رشد بدون نفت تولید ناخالص داخلی به قیمت پایه نیز در نهماهه نخست سال ۱۳۹۹ نسبت به دوره مشابه سال قبل معادل ۱.۹ درصد بوده است.

در سال ۱۳۹۹، بانک مرکزی دالان نرخ سود را با معرفی سپردهگذاری قاعدهمند و اعتبارگیری قاعدهمند راهاندازی کرد. در سپردهگذاری قاعدهمند بانکها و مؤسسات اعتباری غیربانکی میتوانند منابع مازاد خود را نزد بانک مرکزی سپردهگذاری و نرخ سود کف دالان را دریافت کنند.

از طرف دیگر، اعتبارگیری قاعدهمند به بانکها و مؤسسات اعتباری غیربانکی امکان میدهد کسریهای کوتاهمدت خود را با ارائه وثیقه و در نرخ سود سقف دالان از بانک مرکزی تأمین کنند.

همچنین در این دوره، عملیات بازار باز با هدف تثبیت نرخ سود بازار بینبانکی در محدوده دالان نرخ سود از پیش تعیین شده اجرا شد. در این عملیات، بانک مرکزی اعتبار کوتاهمدت وثیقهدار (یک هفته تا ۱۴ روز) را در فرآیند رقابتی و در قالب توافق بازخرید در اختیار بانکهای متقاضی قرار میدهد.

بانک مرکزی با انتشار اطلاعیههای هفتگی در خصوص عملیات بازار باز و عملکرد سپردهگذاری قاعدهمند و اعتبارگیری قاعدهمند و همچنین انتشار نرخ سود بازار بینبانکی و نرخ توافق بازخرید تلاش کرد تا ضمن اطلاعرسانی در خصوص وضعیت پولی اقتصاد، زمینه افزایش آگاهی عمومی نسبت به این چارچوب عملیاتی جدید را فراهم کند.

علیرغم این فعالیتها، نا آشنایی برخی بانکها و در اختیار نداشتن اوراق بدهی مورد پذیرش در عملیات بازار باز، محدودیت قابل احساسی در اجرای این عملیات بود. اما سیاستهای بانک مرکزی در الزام بانکها به نگهداری بخشی از داراییهای خود به شکل اوراق بدهی دولت و افزایش تدریجی اوراق دولتی در ترازنامه بانکها و گسترش ظرفیت استفاده از ابزارهای مزبور، موجب بالارفتن حجم عملیات بازار باز و متعاقباً تقویت انضباط در رابطه میان شبکه بانکی با بانک مرکزی شد.

نرخهای بازده اوراق بدهی دولتی در سال ۱۳۹۹، نوسانات شدیدی را متأثر از فضای کلی اقتصاد کلان تجربه کرد. افت نرخهای بازده در دوماهه اول سال ۱۳۹۹، که علاوه بر توقف بسیاری از فعالیتهای اقتصادی و عمدتاً خدماتی به دلیل شیوع ویروس کرونا در ابتدای سال و کاهش تقاضای پول، ناشی از تبدیل منابع صندوق توسعه به ریال برای بودجه دولت در ماههای پایانی سال ۱۳۹۸ و لذا رشد پایه پولی بود، با افزایش سریع جبران شد و نرخهای بازده در میانه سال نسبتاً با ثبات بودند.

در پایان سال، نرخ بازده اسناد خزانه اسلامی روند صعودی در پیشگرفت و در اسفندماه نیز این روند ادامه داشت. عامل اصلی افزایش نرخ سود هم در بازار بین بانکی و هم برای بازدهی اوراق بدهی دولت ناشی از کسری بودجه دولت و فروش اوراق توسط دولت بود که بخش بزرگی از آن به بانکها فروخته شد.

نرخ بازده اسناد با سررسید یک ساله در اسفندماه نسبت به ماه قبل ۱.۴۲ واحد درصد افزایش داشت و از ۱۹.۸۲ درصد به ۲۱.۲۴ درصد رسید. همچنین نرخ بازده اسناد با سررسید دو ساله در اسفندماه به ۲۱.۹۶ درصد رسید که نسبت به بهمنماه ۱.۶۲ واحد درصد افزایش را نشان میدهد.

لازم به یادآوری است که تعدیل نرخهای بازده در بازار ثانویه به عنوان بخشی از سازوکار تعدیلی در بازارهای مالی میتواند به باثبات شدن شرایط پولی در اقتصاد کلان کمک کند.

با این حال، در غیاب سازوکار عملیات بازار باز و امکان اعتبار گیری بانکها از طریق قرارداد بازخرید یا ریپو، نرخ سود و بازدهی اوراق بدهی دولت افزایشهای شدیدتری را تجربه مینمود که تبدیل به مانعی برای خروج از رکود میشد.

نرخ رشد نقدینگی به ۴۰ درصد رسید

نرخ رشد نقدینگی در سال ۱۳۹۹ (براساس ارقام مقدماتی) به دلیل تغییر شرایط پیرامونی اقتصاد کشور، از روند بلندمدت خود فاصله گرفته و به ۴۰.۶ درصد و نرخ رشد پایه پولی نیز به ۲۹.۲ درصد رسید.

این نرخ رشد نقدینگی بالاترین نرخ رشد نقدینگی کشور از سال ۱۳۵۸ تاکنون بی سابقه بوده است.

تحلیل روند تغییرات کلهای پولی در طول سالهای ۱۳۹۸ و ۱۳۹۹ به خوبی حاکی از این مهم است که رشد نقدینگی در این سالها تا حدود زیادی متأثر از تشدید تحریمهای خارجی و کاهش قابل ملاحظه درآمدهای ارزی و همچنین مسدودی بخشی از منابع ارزی بود که به موجب قوانین بودجه سالانه، بانک مرکزی مکلف به خرید آنها بود.

در این ارتباط به موجب بند د تبصره ۴ قوانین بودجه سالهای ۱۳۹۸ و ۱۳۹۹ و سایر تکالیف, نظیر برداشت از صندوق توسعه ملی برای کرونا، بانک مرکزی مکلف به خرید ارز صندوق توسعه ملی به نرخ نیمایی شد.

که آثار پولی بیشتری نسبت به گذشته (با توجه به افزایش قابل توجه تفاوت بین نرخ ارز نیمایی و بانکی) به همراه داشت.

این در حالی بود که عمده مصارف ارزی کشور را واردات کالاهای اساسی و دارویی به نرخ بانکی تشکیل میداد که ارز خریداری شده از دولت تنها بخشی از نیازهای ارزی واردات را تأمین میکرد.

به بیان دیگر، اگر چه در طول چند دهه گذشته، تاثیرپذیری رشد نقدینگی از بودجه دولت به اشکال مختلف از جمله استقراض مستقیم دولت از بانک مرکزی، فروش درآمدهای ارزی دولت به بانک مرکزی (به دنبال افزایش قیمت و صادرات نفت)، وضع تکالیف زیاد بر شبکه بانکی و ایجاد ناترازی در جریان منابع مصارف بانکها زمینه بروز داشته است.

لیکن در سال ۱۳۹۹ عدم امکان خنثی سازی رشد خالص داراییهای خارجی به دلیل مشکلات ناشی از نقل و انتقال منابع خارجی، عامل اصلی رشد پایه پولی و نقدینگی بوده است؛ به طوری که ۲۷.۰ واحد درصد از رشد ۲۹.۲ درصدی پایه پولی در پایان سال ۱۳۹۹ نسبت به پایان سال قبل، به افزایش خالص داراییهای خارجی بانک مرکزی مربوط بوده است.

البته انتظار میرود با لغو تحریمهای بانکی و با فراهم شدن دسترسی بانک مرکزی به منابع مسدودی، مقام پولی کنترل موثرتری بر تحولات پایه پولی متناسب با اهداف خود داشته باشد. هر چند از سوی دیگر کسری منابع برخی از بانکها، میتواند ریسک عرضه اوراق بدهی دولتی در قالب تسهیلات توافق بازخرید و تسهیلات قاعده مند را به همراه داشته باشد که موجب محدود شدن کنترل بانک مرکزی بر رشد پایه پولی شود، موضوعی که در اواخر اسفند سال ۱۳۹۹ رخ داد.

علاوه بر این، شیوع ویروس کرونا از اواخر سال ۱۳۹۸و لزوم مداخله عاجل دولت در جهت کاهش آثار منفی ناشی از این موارد، باعث شد تا در شرایط مشکلات بودجهای دولت، تأمین منابع مالی لازم جهت این امور به بانک مرکزی و بانکها محول شود.

مضاف بر این، در غیاب حمایتهای بودجهای دولت از خانوارها و بنگاههای آسیبدیده از کرونا، بر اساس مصوبه ستاد هماهنگی اقتصادی دولت در اوایل سال ۱۳۹۹ مقرر شد تا به میزان ۷۵۰ هزار میلیارد ریال تسهیلات بانکی به گروههای آسیبدیده تعلق گیرد.

که مطابق مصوبه مزبور مقرر بود ۲۵۰ هزار میلیارد ریال از منابع مزبور از محل کاهش نسبت سپرده قانونی و مابقی از منابع داخلی بانکها تأمین شود.

اجرای این مصوبه که با توجه به شرایط خاص و بحرانی اوایل سال جاری الزامآور بود نیز واجد آثار پولی قابل توجه بود.

البته بانک مرکزی در میانه سال و پس از ارزیابی شرایط کلی اقتصاد کشور که حاکی از خروج اقتصاد از رکود بود، با هدف کنترل آثار پولی ناشی از اجرای مصوبه مزبور نسبت به بازبینی نسبت سپرده قانونی و بازگشت به سطوح اولیه اقدام کرد.

در کنار فشارهای ناشی از کسری بودجه دولت و پیامدهای شیوع کرونا در رشد پایه پولی و نقدینگی، تحریک سفته بازی در بازار داراییها که سبب انحراف منابع بانکی به سمت این بازارها شد و متعاقباً برخی تکالیف به بانکها برای مداخله در بازار داراییها نقش مهمی در افزایش ضریب فزاینده خلق نقدینگی و رشد بالای نقدینگی داشت.

به همین دلیل، علاوه بر مواردی که قبلاً ذکر شد، بانک مرکزی با هدف محدود کردن خلق پول بیضابطه و اعمال مدیریت و نظارت بر ترازنامه بانکها و مؤسسات اعتباری، سیاست احتیاطی کنترل رشد ترازنامه شبکه بانکی را از ابتدای دی ماه ۱۳۹۹ در دستور کار قرار داده است.

در این خصوص بررسی رشد اجزای نقدینگی نیز حاکی از تداوم کاهش رشد پول است، به نحوی که رشد دوازده ماهه پول از اوج خود یعنی ۸۸.۶ درصد در مهرماه ۱۳۹۹ به ۶۱.۷ درصد در پایان سال ۱۳۹۹ کاهش یافته که حاکی از تقویت ماندگاری سپردهها در ماههای اخیر بوده و تأییدی بر کاهش انتظارات تورمی و استقبال بیشتر از سپردهگذاری بلندمدت در بانکها است.

۲- اقدامات بانک مرکزی در سال ۱۳۹۹

انتشار گزارش ماهانه «تحلیل تحولات اقتصاد کلان و اقدامات بانک مرکزی» با هدف اطلاعرسانی اقدامات انجام شده و تقویت مدیریت انتظارات تورمی در سطح کلان.

ایجاد سازوکار هدایت نرخ سود بازار بین بانکی در قالب عملیات بازار باز و اعطای اعتبار به شبکه بانکی بر مبنای اخذ وثیقه

تدوین بسته سیاستی برگشت ارز حاصل از صادرات

الزام بانکها به نگهداری درصدی از سپردههای مدتدار به صورت اوراق بهادار دولتی در ترازنامههای خود

بازبینی در نسبت سپرده قانونی با هدف اعطای تسهیلات به خانوارها و بنگاههای آسیبدیده

اعمال سیاست احتیاطی کنترل رشد ترازنامه شبکه بانکی با تاکید بر کنترل رشد ترازنامه بانکها

به نتیجه رسیدن تلاشهای بانک مرکزی در ۲.۵ سال گذشته در خصوص اتمام برنامه جامع ادغام بانکهای انصار، مهر اقتصاد، حکمت ایرانیان، قوامین و مؤسسه اعتباری کوثر در بانک سپه.

تمدید مهلت امهال بدهی واحدهای تولیدی تا شهریور ۱۴۰۰ برای آن دسته از واحدهایی که تمام یا بخشی از بدهی آن غیرجاری شده حداکثر به مدت پنج سال با اخذ ۷.۵ درصد از میزان بدهی و با تنفس شش ماهه

اجرایی شدن استفاده از اوراق گواهی مولد (گام) با هدف تأمین مالی مؤثر بخشهای اقتصادی از مسیرهای غیرتورمی

در سال ۱۳۹۹ به منظور تنظیم نرخ سود بازار بین بانکی، بانک مرکزی در تعامل با بانکها اقدامات زیر را انجام داد:

انجام عملیات بازار باز مجموعاً به ارزش ۸۹۱ هزار میلیارد ریال در قالب توافق بازخرید با سررسیدهای ۲، ۵ و ۷ روزه (حجم توافق بازخرید از محل انجام عملیات بازار باز در اسفند ماه معادل مانده ۲۲۳.۹ هزار میلیارد ریال بوده و مانده آن در پایان این ماه صفر بوده است).

استفاده از اعتبارگیری قاعدهمند توسط بانکها برای رفع نیازهای نقدینگی اضطراری با حجم ۱,۸۲۹ هزار میلیارد ریال (در اسفندماه ۱۳۹۹ مجموعاً در ۴۴ نوبت اعتبارگیری قاعدهمند توسط بانکها با ارزش ۱۱۸۲.۵ هزار میلیارد ریال انجام شد و مانده آن در پایان این ماه ۲۲۷.۳ هزار میلیارد ریال بوده است).

تأمین ۳۷.۰ میلیارد دلار ارز به منظور واردات مورد نیاز اقتصاد کشور در سال ۱۳۹۹ (از این میزان حدود ۱۱.۱ میلیارد دلار با نرخ ترجیحی بهمنظور واردات کالاهای اساسی، دارو و تجهیزات پزشکی اختصاص یافته است).

کمک به تأمین مالی مخارج دولتی در قالب فروش اوراق دولتی از طریق کارگزاری بانک مرکزی در ۴۲ مرحله حراج طی سال به میزان ۱۲۵۷.۴ هزار میلیارد ریال (بر این اساس، اوراق دولتی فروش رفته در اسفندماه معادل ۱۶۶.۲ هزار میلیارد ریال بوده است).

با توجه به کاهش انتظارات تورمی، در ماههای اخیر ضرورتی مبنی بر تغییر جهت نرخ سود بازار بینبانکی تشخیص داده نشده و بانک مرکزی سیاست پولی را بهگونهای اعمال کرده است که نرخ سود بازار به سمت نرخ سیاستی هدایت شود.