تامین مالی، ابربحران آتی صنایع کشور

زینب غضنفری

صنعت فولاد کشور با چالشهای بسیاری مواجه است؛ از جمله این چالشها میتوان به کمبود برق در تابستان، کمبود گاز در زمستان، کمبود منابع آبی، عدم وجود سنگ آهن استخراج شده به میزان مورد نیاز زنجیره، مسائل لجستیک و حمل و نقل، اشاره کرد.

در اوضاع کنونی که دروازههای سرمایهگذاری خارجی بر روی شرکتهای ایرانی بسته شده و مبادلات بانکی و وامهای خارجی و فاینانس به حداقل خود رسیده است، به نظر میرسد ابربحران اقتصاد ایران در آیندهای نه چندان دور، چالش تامین مالی باشد.

شرکتها برای تامین هزینههای جاری و سرمایه در گردش، راهاندازی و اجرای طرحهای توسعه، پروژههای جدید، به روزرسانی تجهیزات و ماشینآلات و تکنولوژی و احداث کارخانههای جدید در صنایع مختلف نیاز به نقدینگی بالایی دارد اما؛ از آن جایی که دولت همواره با کسری بودجه مواجه و از سوی دیگر، مبادلات بانکی بینالمللی به وسیله تحریم قطع شده است، اکنون تامین مالی با مشکل و مشقت فراوان انجام میشود. بنابراین، میتوان گفت که بزرگترین چالشی که شرکتها و بنگاههای اقتصادی در صنعت فولاد و سایر صنایع اکنون با آن مواجه هستند، چالش تامین مالی است.

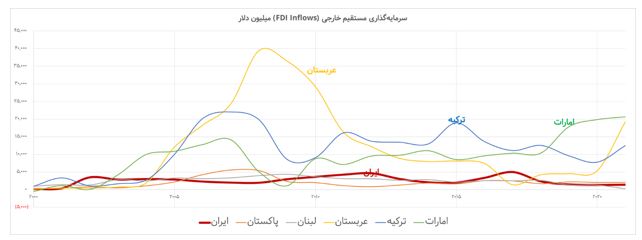

تامین مالی مسیرهای گوناگونی همچون سرمایهگذاری خارجی، تسهیلات بانکی، سود سهام شرکتها و بازار سرمایه، دارد. در این میان، مسیر سرمایهگذاری خارجی به دلیل نرخ بهره پایین، اهمیت ویژهای دارد که به دلیل تحریمها بسته است و از سویی، بر اساس گزارش Allianz، ریسک فعالیت بنگاههای خارجی در ایران در ۳ ماهه ابتدایی سال ۲۰۲۳ در بالاترین سطح ممکن قرار دارد.

همانطور که در تصویر ذیل مشخص است، سرمایهگذاری مستقیم خارجی ایران در سال ۲۰۲۱ به ۱.۴۲ میلیارد دلار رسیده است، این در حالی است که سرمایهگذاری مستقیم خارجی ترکیه از ۱۲.۵ میلیارد دلار فراتر رفته است.

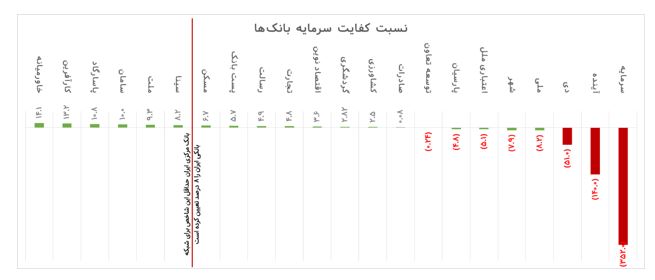

بنابراین، از این طریق نقدینگی به صنایع کشور وارد نمیشود و به سراغ دومین محل تامین نقدینگی (تسهیلات بانکی) نیز برویم، باز هم موانع بسیاری مشاهده میشود. اکنون، تسهیلات بانکها غالبا بنا به اجبار دولت به سمت نهضت ملی مسکن سرازیر شده و اخذ وام بانکی سختتر از گذشته شده است. ضمن اینکه، از میان بانکهای فعال کشور، تنها ۶ بانک دارای کفایت سرمایه حداقلی اعلامیتوسط بانک مرکزی هستند که این مورد نشان از ریسک بالای شبکه بانکی کشور دارد.

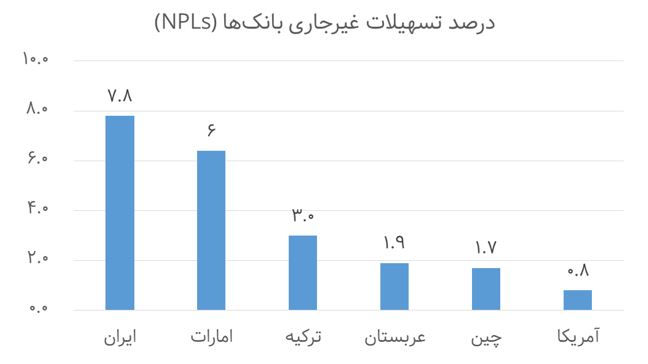

به همین منظور است که میزان تسهیلات غیر جاری بانکهای کشور، در مقایسه با کشورهای توسعهیافته و حتی کشورهای همسایه بالاتر است. تسهیلات غیرجاری (NPLs) شامل مطالبات سررسید گذشته، معوق و مشکوکالوصول است.

تسهیلات رانتی، تمایل نداشتن بانکها به اعطای تسهیلات تولیدی به دلیل پرریسک بودن بخش تولید، نرخ سود بالای تسهیلات، کمبود منابع مالی و ناترازی بانکها و بوراکراسی سنگین، از دیگر چالشهای تامین مالی از طریق بانکها به شمار میرود.

دیگر محل تامین مالی، سود شرکتهاست که به دلیل ساختار دولتی شرکتها و حضور سنگین دولت در ترکیب سهامداری، این محل نیز به وسیله دولت و بنگاههای دولتی مصرف میشود. به دلیل کسری بودجه دولت و نیاز به تامین نقدینگی برای پرداخت هزینههای جاری خود، در مجامع شرکتها تقسیم سود حداکثری انجام میگیرد. به این ترتیب، درصد بالای مالکیت صندوقهای بازنشستگی باعث ایجاد سیاست تقسیم سود حداکثری شده و نقدینگی درون شرکتها باقی نمیماند و فرصت توسعه از این طریق از دست رفته است.

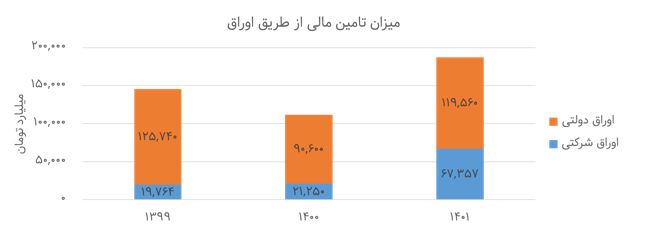

با این اوصاف، اکنون تنها منبع تامین مالی، بازار سرمایه است و البته در سالهای اخیر این مورد رشد مشهودی داشته و مورد توجه شرکتها قرار گرفته است.

دولت بزرگترین مصرفکننده تامین مالی از طریق اوراق است و کل اوراق شرکتی در ۳ سال اخیر معادل ۱۰۸ هزار میلیارد تومان بوده؛ در حالی که ۳۳۶ هزار میلیارد تومان اوراق دولتی منتشر شده است.

البته این مورد نیز با موانع و چالشهایی روبهروست؛ از جمله:

- پیچیدگی فرآیند تامین مالی و نامانوس بودن این نوع تامین مالی برای بنگاهها

- لزوم شفافسازی در بازار سرمایه

- ناکارآمدی بازار سرمایه در جذب نقدینگی

- طولانی بودن فرآیند تامین مالی

- محدودیت در تنوع ابزارهای مالی

- تضامین و وثایق متعدد مورد نیاز

- رقابت با اوراق دولتی

- الزام صندوقها به خرید اوراق دولتی

همانگونه که گفته شد؛ انواع تامین مالی در کشور با موانع بسیاری مواجه است.

به طور کلی راهکاریی به شرح ذیل میتوان برای حل بحران تامین مالی عنوان کرد:

- نقشآفرینی نهادهای مدنی و صنفی

- افزایش نظارت بر شعب بانکها و نحوه مصرف وامهای تولیدی

- افزایش تنوع ابزارهای تامین مالی در بازار سرمایه

- آسانسازی فرآیند تامین مالی و رفع پیچیدگیها و موانع قانونی بازار سرمایه

- گسترش نهادهای مالی

- کاهش تدریجی نرخ سود بانکی همراه با اصلاحات ساختاری

- ارتقای روشهای آموزشی و فرهنگسازی بازار سرمایه

- تنوع بخشی به وثایق بانکی با استفاده از توسعه انواع ابزارهای مالی