صندوقهای سرمایهگذاری

حدود یک دهه پیش، صندوقهای سرمایهگذاری خصوصی (; PEPrivate equity) گوشه کوچک، اما مهمی از بخش مالی شرکتها بودند. امروزه این صندوقها بهتنهایی یک شرکت بزرگ محسوب میشوند. این شرکتها با ربودن گوی سبقت از بانکها و با به دست آوردن اعتبار و سرمایهگذاری خصوصی در شرکتهایی که به کمک مالی نیازمند بودند، توانستهاند داراییهای تحت مدیریت خود را به ۱۲ تریلیون دلار برسانند.

صندوقهای سرمایهگذاری خصوصی تنها در آمریکا بیش از ۵۰۰ میلیارد دلار در بازار سهام ارزش دارند. درحالیکه بعد از همهگیری کووید۱۹ ارزش سهام بانکهای مطرح آمریکایی رشد بسیار کمی داشتند، ارزش صندوقهای سرمایهگذاری خصوصی بزرگ حداقل دو برابر شد.

امروزه بلکاستون (Blackstone)، بزرگترین صندوق سرمایهگذاری خصوصی آمریکا، ارزشمندتر از شرکت مالی و بانکداری گلدمن ساکس (Goldman Sachs) یا مورگان استنلی (Morgan Stanley) است. مدیر بلکاستون با غرورِ یک برنده در یک ویدئوی جذاب اعلام کرد: «عصر، عصرِ سیستمهای پولی جایگزین است». وی افزود ما دارایی شرکتها را میخریم و آنها را به احسن تبدیل میکنیم.

صندوقهای سرمایهگذاری شرکتهایی نیستند که بهتازگی پا به عرصه گذاشته باشند یا اخیراً رونق گرفته باشند. بهصورت سنتی این صندوقها همیشه با دریافت وامهای کلان از بانکها به دنبال شرکتهای ضعیف میرفتند، آنها را به تملک خود درمیآوردند و با سرمایهگذاری و بهبود وضعیت مالیشان، دوباره آنها را میفروختند. ازاینرو زیاد مورد استقبال کسبوکارها نبودند.

نرخ بهره زیاد این صندوقها، تمایل سرمایهگذاران را برای تأمین وجوه جدید کاهش داده است که به نظر میرسد برایشان چندان اهمیتی هم ندارد. امروزه فعالیت اصلی این صندوقها عموماً محدود به سرمایهگذاری بر «داراییهای خصوصی صنایع» است، یعنی زیرساختها، اموال و وامهایی که مستقیماً به شرکت داده میشود. با رویهای که این شرکتها در پیش گرفتهاند باید شاهد از بین رفتن نظام بیمه، خصوصاً بیمههای درمانی و عمر باشیم.

شنیدن یا خواندن اخباری که صندوقهای سرمایهگذاری در حال سرمایهگذاری و خرید یک خانه سالمندان، پایگاه اورژانس، کلینیک دندانپزشکی یا بخشهای تخصصی و فوق تخصصی مانند بخشهای گوارش و بیهوشی هستند، به امری عادی در بسیاری از کشورها مخصوصاً آمریکا تبدیل شده است.

این موارد حاکی از سرمایهگذاری این صندوقها در مراکز بیمه درمانی و مراکز تحت پوشش آنهاست که در نهایت مراکز بهداشت محلی را تضعیف میکنند و نرخ مرگومیر ناشی از ناتوانی در پرداخت هزینههای درمانی را افزایش میدهند. مراکز درمانی که به دست این صندوقها میافتند شرایط کاری سختتری برای نیروهای کاریشان و کادر درمان مشغول در آن مرکز به خاطر دیون بالایی که دارند ایجاد میکنند. ورود صندوقهای خصوصی در بخش درمان خصوصاً بخش زنان، میتواند هزینههای درمان را بهصورت نجومی افزایش دهد.

برای مثال میتواند زایمانهای طبیعی غیر اورژانسی را سزارین اورژانسی جلوه دهد و یا حتی به سزارین اورژانسی برساند تا صورتحسابی نجومی برای والدین صادر کند.

سه تا از بزرگترین صندوقهای سرمایهگذاری خصوصی یعنی آپولو (Apollo)، بلکاستون و کیکیآر (kkr)، در ازای کمک و مدیریت داراییهایشان، تمام و یا قسمت عظیمی از سهام شرکتهای بیمه را خریداری کردهاند. صندوقهای سرمایهگذاری کوچکتر نیز از این روند پیروی میکنند. ایده پشت خرید شرکتهای بیمه این است که این شرکتها، خصوصاً شرکتهای بیمه عمر، اموال و داراییهایی دارند که با وجود دیرتر نقد شدنشان، به نسبت اوراق قرضه معمولی بازدهی و سوددهی بالاتری دارند.

شرکتهای بیمه عموماً در بازارهایی سرمایهگذاری میکند که ریسک بسیار پایینی دارند. اما صندوقهای سرمایهگذاری ریسکپذیری بیشتری دارند؛ بنابراین ورود این صندوقها به شرکتهای بیمه به این صورت عمل میکند که آنها شرکتهای بیمه را خریداری میکنند و از بیمهگزاران بهصورت مرتب و منظم حق بیمه را دریافت میکند و پول حاصله را بر امور کوتاهمدت و پرریسک سرمایهگذاری میکنند و غالباً هم نیازی ندارند که تا سالها یا حتی دههها چیزی به بیمهگزاران پرداخت کنند. بنابراین، بیمهگران نسبت به بانکها در برابر بلعیده شدن توسط این صندوقها آسیبپذیرتر هستند.

صندوقهای سرمایهگذاری از وامهای حاشیهای (Margin Loans) برای جذب پول نقد استفاده میکنند. بسیاری از این صندوقها، از جمله بلکاستون، آپولو و آتلانتیک، در سالهای اخیر از چنین وامهایی بهره بردهاند. این وامها غالباً با مبادلات بزرگ همراه هستند.

در اینجور وامها معمولاً شرکت، تمام سهام خود را بهعنوان وثیقه در گرو بانک میگذارد تا وامی را دریافت کند که ارزشش از ۲۰ درصد کل سهام شرکت بیشتر میشود. وام گرفتن میتواند نرخ بازده داخلی سرمایهگذاری را با تحققِ سریعترِ سود، بهبود بخشد. اما این کار ریسک بیشتری هم دارد، زیرا سقوط ناگهانی ارزش سهام میتواند باعث به اجرا گذاشتن وثیقه شود.

صندوقهای سرمایهگذاری خصوصی دیروز به وجود نیامدهاند و چیز جدیدی نیستند. وارن بافت (Warren Buffett) مدیرعامل و رئیس هیئتمدیره شرکت برکشایر هاتاوی (Berkshire Hathaway)، از صندوق سرمایهگذاری خود برای کمک به تأمین مالی همه حوزهها، از راهآهن گرفته تا تولیدکنندگان چکمه گاوچرانی استفاده کرده است. این مدل سرمایهگذاری امروزه بهشدت در حال گسترش است و قابلیت بلعیدن تقریباً تمام شرکتها، خصوصاً شرکتهای بیمهای را دارد.

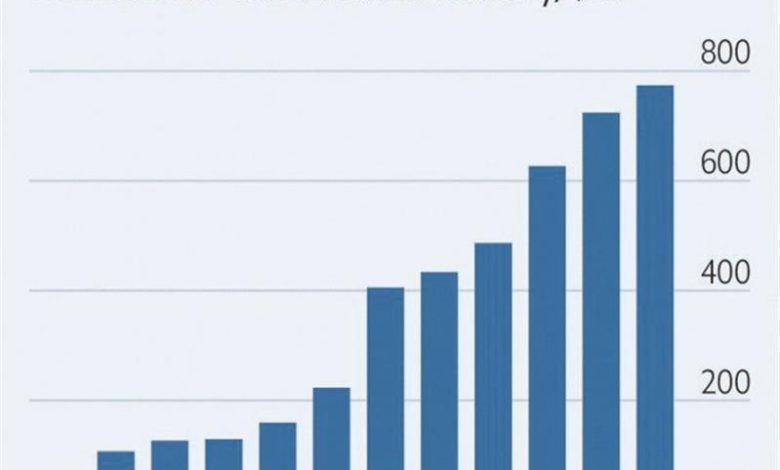

در شکل ۱ میزان سرمایهگذاری صندوقهای خصوصی ایالاتمتحده آمریکا در شرکتهای بیمه عمر و بازنشستگی را مشاهده میکنید.

با مهمتر و پررنگتر شدن صندوقهای سرمایهگذاری خصوصی و شدت گرفتن میزان سرمایهگذاری آنها، قوانین نیز باید تغییر کنند و تنظیمکنندهها باید در سطح بینالمللی با یکدیگر همکاری نمایند تا امنیت این صندوقها را افزایش دهند و از انحصار آنها جلوگیری کنند. استانداردهای بالای شفافیت و سرمایه باید توسط نهادهای بزرگ قانونی وضع شود.

هدف از بین بردن یک مدل کسبوکاری جدید نیست، بلکه هدف آن است که بهگونهای ایمنسازی شود که جلوی هرگونه سوءاستفاده گرفته شود. نوآوری در زمینههای مالی اغلب مزایای و معایب جدیدی را با خود به همراه دارد، حتی میتواند یک سیستم مالی قدیمی را از بین ببرد و سیستم جدیدی را جایگزین آن کند. اما هر نوع نوآوری در زمینه مالی یک شمشیر دولبه است و قانونگذاران باید مراقب هر دولبه این شمشیر برّان باشند.

منابع:

۱.https://www.economist.com/leaders/2024/01/25/the-risks-to-global-finance-from-private-equitys-insurance-binge

۲.https://www.afr.com/companies/financial-services/why-wall-street-s-alternative-asset-managers-are-singing-20231116-p5ekij

۳.https://www.economist.com/finance-and-economics/2024/01/23/wall-street-titans-are-betting-big-on-insurers-what-could-go-wrong

۴.https://nonprofitquarterly.org/how-private-equity-is-swallowing-up-health-care-and-what-to-do-about-it/

۵.https://www.reuters.com/breakingviews/private-asset-binge-exposes-insurance-new-risks-2023-11-30/

۶.https://www.ft.com/content/428db4a7-b7fe-4e2f-9144-392ee53bb484

۷.https://www.xmbroker-fx.com/my/research/markets/allNews/reuters/privateasset-binge-exposes-insurance-to-new-risks-53708346