«پالایش یکم» به عجایب هفتگانه اضافه شد

صندوق پالایش یکم، صورتهای مالی حسابرسینشده را به عنوان حسابرسیشده منتشر و به مجمع ارائه کرد

مسعود وطنخواه

«پالایش یکم» زیانده بر اساس صورتهای مالی بارگذاریشده در کدال در مجمع سود تقسیم کرد و به عجایب هفتگانه اضافه شد. احتمالا این برای نخستینبار است که مبنای تصمیمگیری در مجمع صورتهای مالی حسابرسینشده است.

پس از عرضه صندوق سرمایهگذاری ETF با سهام بانکیها و بیمهایها که پذیرهنویسی آن از اردیبهشت آغاز و تا پایان اردیبهشت ۱۳۹۹، ادامه یافت، دومین مرحله از پذیرهنویسی صندوق سرمایهگذاری از چهارشنبه پنجمشهریور ۱۳۹۹ آغاز شد.

سهام چهار نماد شپنا، شبندر، شتران و شبریز در صندوق پالایشی یکم قرار دارند. در ابتدا، انتظار کسب سود نظیر دارایکم، خرید پالایشی یکم را جذاب کرده بود، اما حواشی این عرضه که به اعتقاد بسیاری از فعالان بازار سرمایه جرقه ریزش بورس را فراهم کرد و از سوی دیگر، تاخیر در بازگشایی نماد این صندوق، خریداران را مجبور به تحمل زیان کرده بود.

هر واحد سرمایهگذاری ۶۰۰ تومان

پالایش یکم ۲۰بهمن ۱۴۰۰، برای تصمیمگیری درباره دوره مالی منتهی به ۱۳۹۹/۱۲/۳۰، تشکیل جلسه داد و برای هر واحد سرمایهگذاری ۶۰۰ تومان سود تقسیم کرد، اما این روزها گروهی از فعالان بازار سرمایه از خود میپرسند که با وجود زیانده بودن صورتهای مالی منتشرشده از سوی صندوق، چگونه و از چه محلی این سود تقسیم شده است.

سازمان بورس اعلام کرد: سرمایهگذارانی که در پذیرهنویسی۳میلیون تومانی شرکت کردهاند ۱۸۰هزار تومان و کسانی که ۵ میلیون تومان واحد خریداری کردهاند ۳۰۰هزار تومان طی روزهای آینده به حساب آنها واریز خواهد شد.

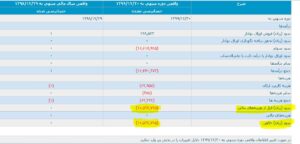

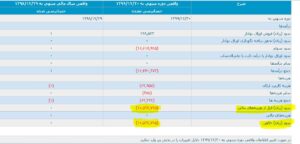

بر اساس صورتهای مالی سال مالی منتهی به ۱۳۹۹/۱۲/۳۰ (حسابرسیشده) که ۱۴ تیر۱۴۰۰، در کدال منتشر شده است (شکل ۱). پالایش یکم ۱۶هزار میلیارد ریال زیان شناسایی کرده است.

مادههای ۸۹ و ۹۰ قانون تجارت

مادههای ۸۹ و ۹۰ قانون تجارت درباره مجمع عمومی عادی است و در آن نحوه تقسیم سود را منوط به وجود سود کرده است. این در حالی است که پالایش یکم از بدو تاسیس و بر اساس صورتهای مالی بارگزاریشده در کدال با زیان همراه بود و بر اساس ماده ۹۰ قانون تجارت، شرکتها زمانی میتوانند سود تقسیم کنند که منافعی وجود داشته باشد.

ماده ۸۹: «مجمع عمومی عادی باید سالی یکبار در موقعی که در اساسنامه پیشبینی شده است برای رسیدگی به ترازنامه وحساب سودوزیان سال مالی قبل وصورت دارائی و مطالبات و دیون شرکت و صورتحساب دوره و عملکرد سالیانه شرکت و رسیدگی به گزارش مدیران و بازرس یا بازرسان وسایر امور مربوط به حسابهای سال مالی تشکیل شود.

تبصره؛ بدون قرائت گزارش بازرس یا بازرسان شرکت در مجمع عمومی اخذ تصمیم نسبت به ترازنامه و حساب سود و زیان سال مالی معتبرنخواهد بود.»

ماده ۹۰: «تقسیم سود و اندوخته بین صاحبان سهام فقط پس از تصویب مجمع عمومی جائز خواهد بود و درصورت وجود منافع تقسیم ده درصد از سود ویژه سالانه بین صاحبان سهام الزامی است.»

مورد دیگری که در گزارش در صورت و زیان بارگزاریشده کدال جلب توجه میکند مربوط به حسابرسینشده و حسابرسیشده این صندوق است.

گزارشهای حسابرسینشده و شده

به طور معمول گزارشهای حسابرسینشده زودتر از گزارشهای حسابرسیشده منتشر و در اختیار عموم قرار میگیرند، گزارشهای حسابرسینشده، تنها گزینههای در دسترس برای افراد برای تحلیل و ارزیابی عملکرد و نیز پیشبینی وضع آتی شرکت است.

هرچه اختلاف بین ارقام صورتهای مالی حسابرسیشده با صورتهای مالی حسابرسینشده کمتر باشد، به سود عموم خواهد بود. چراکه این امر منجر به تحقق سود مورد انتظار سرمایهگذاران، کاهش هزینه سرمایه شرکتها، کاهش افت و خیز قیمت سهام، کاهش تراکم تقاضا برای خرید یا فروش و… خواهد شد.

در اطلاعات و صورتهای مالی ۱۲ماهه منتهی به ۱۳۹۹/۱۲/۳۰ (حسابرسینشده) ۱۴۰۰/۰۱/۳۱ که در کدال بارگذاری شده است (شکل۲)، صندوق پالایش یکم مقدار سود (زیان) خالص را (۱۶,۵۳۳,۷۱۵) میلیون ریال زیان اعلام کرد.

همچنین در صورتهای مالی سال مالی منتهی به ۱۳۹۹/۱۲/۳۰ (حسابرسیشده) نیز که ۱۴۰۰/۰۴/۱۴، در کدال بارگذاری شده است با کمال تعجب و در اقدامی عجیب اطلاعیه بارگزاریشده همان رونوشت اعلام حسابرسینشده را برای حسابرسیشده در نظر گرفته شده است (شکل۲) و با عنوان «حسابرسینشده» است.

به عبارت دیگر، متولیان امر برای بارگذاری اطلاعات اشتباه کردند، اما سوالی که در این جا مطرح است اینکه اگر مسئولان بارگذاری صندوق پالایش یکم اشتباه کردند چگونه مسئولان بورس که وظیفه تنظمکنندگی را بر عهده دارند این مورد مهم به راحتی عبور کردند.

روزنامه دنیای اقتصاد ۱۳۹۵/۱۱/۳، از قول احمد پنجهپور، وکیل پایه یک دادگستری درباره نحوه محاسبه سود مجامع نوشت:

«شرکت تجاری از آنجا که درصدد کسب منفعت و سود است، باید قواعد و ملزوماتی نیز برای نحوه تقسیم سود خود داشته باشد؛ چه اینکه در حین تقسیم منافع، ممکن است اختلافات و سوءتفاهمهایی رخ دهد و نارضایتی از نحوه عملکرد حین تقسیم سود به وجود آید. به همین سبب قانونگذار در قانون تجارت در این خصوص مواردی را بیان کرده و وضع و میزان تقسیم سود را مشخص کرده است.

طبق قانون، سود خالص شرکت در هر سال مالی عبارت است از درآمد حاصل در همان سال مالی منهای کلیه هزینهها و استهلاکها و ذخیره. به عبارت دیگر، منظور درآمدی است که پس از کسر تمام کسور از سود ناخالص مشخص میشود. طبیعتا در بسیاری از موارد این امر، به لحاظ حرفهای، باید از سوی کارشناسان مالی و حسابداران تعیین شود. همینطور در بسیاری از موارد که اختلاف حقوقی در این خصوص بهوجود آمده و کار به دادگاه برای تشخیص وضعیت میکشد، قاضی مورد را برای اظهارنظر کارشناسی به حسابداران ارجاع میدهد. هر چند نظر او برای قاضی و رئیس محکمه نظر قطعی نخواهد بود و دادرس میتواند به آن استناد بکند یا به آن توجهی نکند.

سود قابل تقسیم

اما نکته بسیار مهم در این خصوص که هر تصمیمی در هیاتمدیره خلاف آن باطل و بلااثر است این است که، مطابق با صراحت ماده ۲۳۸ لایحه قانونی اصلاح قانون تجارت، از سود خالص شرکت پس از وضع زیانهای وارده در سالهای قبل باید معادل یکبیستم آن طبق ماده ۱۴۰ به عنوان اندوخته قانونی موضوع شود. ماده ۱۴۰ بیان میکند، هیاتمدیره مکلف است هر سال یکبیستم از سود خالص شرکت را بهعنوان اندوخته قانونی موضوع کند. همینکه اندوخته قانونی به یکدهم سرمایه شرکت رسید موضوع کردن آن اختیاری است و در صورتی که سرمایه شرکت افزایش یابد کسر یکبیستم مذکور ادامه خواهد یافت تا وقتی که اندوخته قانونی به یکدهم سرمایه بالغ شود.

بنابراین مشخص است که هر شرکت باید قانونا یکبیستم از سود ویژه یا خالص خود را بهعنوان اندوخته قانونی مشخص کند و حق تقسیم آن بین سهامداران را ندارد.

همچنین در تکلیفی دیگر قانون تبیین میکند که اگر بر اثر زیانهای وارده حداقل نصف سرمایه شرکت از میان برود هیاتمدیره مکلف است بلافاصله مجمع عمومی فوقالعاده صاحبان سهام را دعوت کند تا موضوع انحلال یا بقای شرکت مورد شور و رای واقع شود.

بنابراین، هم اینک که در انتهای سال مالی شرکت قصد دارد سودی را برای سهامداران تعریف و سپس تقسیم کند باید صرفا سود قابل تقسیم را بین اعضا بهعنوان درآمد تعریف کند. سود قابل تقسیم عبارت است از: سود خالص سال مالی شرکت، منهای زیانهای سالهای مالی قبل و اندوخته قانونی مذکور (یکبیستم) و سایر اندوختههای اختیاری به علاوه سود قابل تقسیم سالهای قبل که تقسیم نشده است.

پس از آن است که مجمع عمومی پس از تصویب حسابهای سال مالی و احراز اینکه سود قابل تقسیم وجود دارد مبلغی از آن را که باید بین صاحبان سهام تقسیم شود تعیین خواهد کرد.

نحوه پرداخت سود قابل تقسیم را مجمع عمومی تعیین میکند و اگر مجمع عمومی درباره نحوه پرداخت تصمیمی نگرفته باشد هیاتمدیره نحوه پرداخت را تعیین خواهد کرد ولی در هر حال پرداخت سود به صاحبان سهام باید ظرف هشتماه پس از تصمیم مجمع عمومی راجع به تقسیم سود انجام پذیرد.

باید به خاطر داشت هرگونه تقسیم سودی خلاف موارد فوق، منافع موهوم تلقی میشود و به عبارت بهتر منفعتی به شمار میرود که مستند قانونی و ضابطهمند ندارد و قطعی نیست.»